ビットコイン価格とボラティリティには、一般的に相関関係があるいわれています。ボラティリティは価格の変動の程度を示し、価格が急激に変動するほどボラティリティが高くなります。

以下が、ビットコイン価格とボラティリティの関係性です。

ビットコイン価格とボラティリティの関係性

- 価格上昇時に、ボラティリティ上昇

ビットコイン価格が急上昇すると、市場の関心が高まり取引が活発化します。このような状況においては、価格の変動も大きくなり、ボラティリティが上昇する傾向があります。価格上昇に伴う期待や投機的な取引が市場を動かすことが影響しています。 - 価格下落時にも、ボラティリティ上昇

価格が急落する場合も、市場の不安やパニックが広がり、ボラティリティが高まります。ビットコイン価格は様々な要因に影響されるため、変動の予測が難しく、価格の急変動が発生するとボラティリティが拡大する可能性が高まります。 - 市場参加者の変動

ビットコイン市場に参加する主体が変動すると、それが価格とボラティリティに影響を与えることがあります。たとえば、新規の機関投資家や大口トレーダーが市場に参入すると、価格変動が増加し、ボラティリティが上昇する可能性が高まります。 - 市場の成熟度とボラティリティの低下

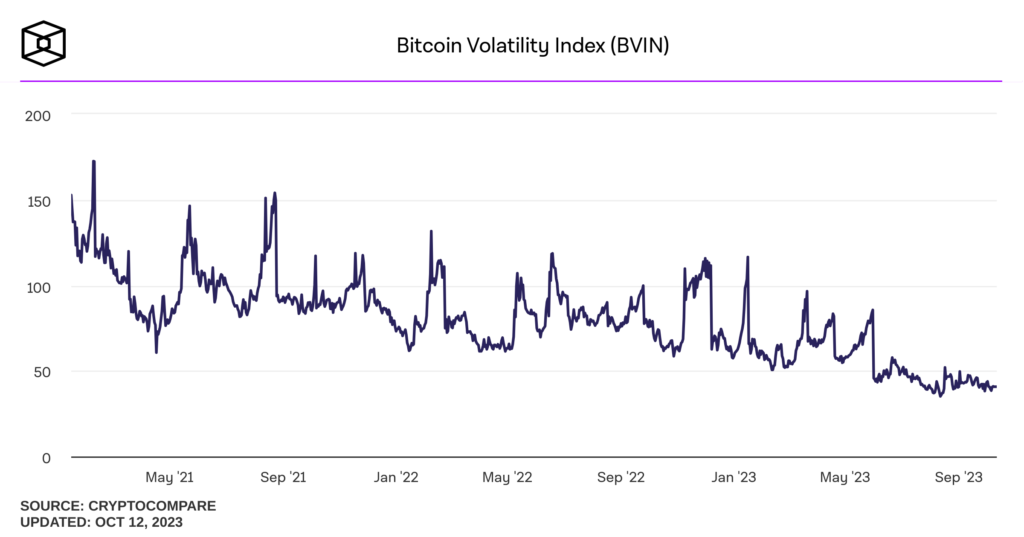

ビットコイン市場が成熟するにつれて、一般的にはボラティリティが低下する傾向があります。市場の成熟度が進むと取引量が分散され、価格変動の原因が多様化するため急激な変動が減少します。 - 外的要因の影響

ビットコイン市場は外的要因にも影響を受けます。例えば、規制の変化やマクロ経済の動向などが価格とボラティリティに影響を与えることがあります。

ビットコイン価格とボラティリティは多くの要因によって影響を受けます。市場の状況や参加者の心理、外部環境の変化などが価格変動やボラティリティの変動に寄与しています。

ボラティリティとは

マーケットにおけるボラティリティとは、価格がどれくらい急激に変動するかを測定する指標です。ボラティリティが高いと、価格は大きく変動しやすく、ボラティリティが低いと価格は比較的安定しています。ボラティリティは投資や取引においてリスクを理解し、予測するための重要な要素となります。以下は、ボラティリティに関する主なポイントです。

- ヒストリカル・ボラティリティ(Historical Volatility)

過去の価格変動をもとに計算されたボラティリティのことを指します。通常、過去の一定期間(例: 直近30日間)の価格変動の標準偏差やATR(平均レンジ)などが使用されます。 - インプライド・ボラティリティ(Implied Volatility)

オプションプライシングモデルなどを用いて、将来の価格変動の期待値を示す指標です。オプションの価格が高いほど、市場参加者は将来の価格変動が大きいと予想しているとみなされます。 - ブラック・ショールズ・モデル

オプション価格を計算する際に広く使用されるモデルで、ボラティリティはその中で重要な要素となります。このモデルは、オプションの価格が将来の価格変動にどれくらい敏感であるかを示します。 - ボラティリティ・インデックス

市場全体のボラティリティを示す指標として、ボラティリティ・インデックスがあります。代表的なものには、VIX(CBOE Volatility Index)などがあり、これはS&P 500オプション市場のボラティリティを示します。

ボラティリティは市場の健康状態やリスク度合いを示す指標として注目されており、投資家やトレーダーはこれを活用してリスクを管理し、戦略を立てることが求められます。

ヒストリカル・ボラティリティ(Historical Volatility)

ヒストリカル・ボラティリティ(Historical Volatility)は、金融市場においてある資産の価格が一定期間内でどれくらい変動したかを示す指標です。これは過去の実際の価格変動をもとに計算され、資産のリスクや安定性を評価する際に使用されます。

ヒストリカル・ボラティリティは通常、以下の手法で計算されます:

- 標準偏差法

過去の価格データから日次または期間別のリターンを計算し、それらのリターンの標準偏差を求めます。この標準偏差がヒストリカル・ボラティリティとなります。標準偏差が大きいほどボラティリティが高いことを示します。 - ATR法

ATR法は、日次の価格変動幅を測定する指標で、過去の期間内の最高値と最安値から計算されます。ATRを用いて平均的な価格変動を評価します。

ヒストリカル・ボラティリティは特定の期間における価格変動の実績を反映しており、将来の価格変動を予測するための参考となります。投資家やトレーダーは、ヒストリカル・ボラティリティを分析して、特定の資産のリスクや相場の不安定性を理解し、取引戦略を検討することがあります。

インプライド・ボラティリティ(Implied Volatility)

インプライド・ボラティリティ(Implied Volatility)は、金融市場でのオプション価格から導き出される将来の価格変動の期待値を示す指標です。この指標は、市場参加者が将来の価格変動に対してどれくらいの不確実性を価値に組み込んでいるかを示します。

主にオプションプライシングモデル、特にブラック・ショールズ・モデルなどが使用され、市場の期待値から逆算してインプライド・ボラティリティが計算されます。インプライド・ボラティリティは以下の特徴を持っています:

- 市場の期待値を示す

インプライド・ボラティリティは、市場参加者が将来の価格変動に対してどれくらいの不確実性を考慮しているかを示します。高いインプライド・ボラティリティは、市場が将来の価格変動に対して不確実性を高く評価していることを示唆します。 - オプション価格に組み込まれる

オプション価格は、そのオプションが行使されるまでの期間における将来の価格変動を考慮して決定されます。インプライド・ボラティリティが高い場合、オプションの価格も高くなります。 - 市場の感情や期待を反映

インプライド・ボラティリティは市場の感情や期待を反映しています。例えば、市場が特定のイベントに対して不安定である場合、それがインプライド・ボラティリティの上昇につながります。 - オプション取引戦略への活用

トレーダーや投資家は、インプライド・ボラティリティを分析して、市場の期待値が高すぎるか低すぎるかを判断し、それに基づいてオプション取引戦略を構築することがあります。 - 将来の価格変動の予測

インプライド・ボラティリティは将来の価格変動の期待値を示しているため、市場参加者はこれを参考にして将来の市場動向を予測し、リスク管理を行います。

インプライド・ボラティリティは、特にオプション取引において価格の不確実性を評価するために重要な指標であり、金融市場の動向を理解する上で重要な指標となります。

ブラック・ショールズ・モデル

ブラック・ショールズ・モデル(Black-Scholes Model)は、オプションの価格を計算するための数学的なモデルであり、欧米型コール・オプションおよびプット・オプションの価格を推定するのに広く使用されます。このモデルは、フィッシャー・ブラック(Fisher Black)、ミルトン・ショールズ(Myron Scholes)、ロバート・メイトロンズ(Robert Merton)によって1973年に発表されました。ブラック・ショールズ・モデルは以下の基本的な要素に基づいています。

- 株価(S)

オプションの基本資産となる株価 - 行使価格(K)

オプションの行使価格 - 満期までの残存期間(T)

オプションの満期までの残り時間(年単位で表現) - 金利(r)

無リスク金利(Risk-Free Rate) - 株価のボラティリティ(σ)

株価の対数収益率の標準偏差(ボラティリティ) - オプション価格(CまたはP)

ブラック・ショールズ・モデルによって計算されるコール・オプションまたはプット・オプションの価格

モデルの基本方程式:

このモデルは、特に無リスク金利が一定であり、価格変動が対数正規分布に従っていると仮定した状況で有効です。また、モデルはヨーロピアン・オプション(満期時のみ行使可能なオプション)の価格計算に適しています。

ボラティリティ・インデックス

ボラティリティ・インデックス(Volatility Index)は、市場の期待ボラティリティを示す指標であり、主にオプション市場において使用されます。代表的なものとしては、CBOEボラティリティ・インデックス(VIX)があります。これは、アメリカのシカゴ・ボード・オプション取引所(CBOE)で算出され、しばしば「恐怖指数」または「市場の不安指数」とも呼ばれます。

ボラティリティ・インデックスは、主に以下の2つの要素に基づいて計算されます:

- オプション価格

市場参加者が将来の価格変動に対してどれくらいの不安/安心を抱いているかによって変動し、そのオプションが行使されるまでの期間における株価の変動にも左右されます。 - オプション価格の変動から導かれた期待ボラティリティ

オプション価格の変動をもとに、将来の価格変動の期待値を導き出します。この期待ボラティリティは、ボラティリティ・インデックスの値として表示されます。

CBOEボラティリティ・インデックス(VIX)の計算方法は、オプション価格から派生する指標を用いて将来の価格変動の期待値を推定します。VIXの値が高い場合、市場参加者は将来の価格変動に対して高い不安を抱いていると解釈されます。逆に、VIXの値が低い場合、市場は比較的安定していると見なされます。

ボラティリティ・インデックスは、市場の不安定性やリスク度合いを示す手段として利用され、特に株式市場や金融市場において投資家やトレーダーにとって注目される指標の一つです。